- ホーム >

- 政策について >

- 分野別の政策一覧 >

- 年金 >

- 年金・日本年金機構関係 >

- 私的年金制度の概要(企業年金、個人年金) >

- 確定拠出年金制度 >

- 2020年の制度改正

2020年の制度改正

高齢期の就労が拡大する中で長期化する高齢期の経済基盤を充実できるよう、また、中小企業を含むより多くの企業や個人が制度を活用できるよう、制度の見直しを行いました。

◇DCの運営管理機関の登録手続きの見直し(2020年6月5日施行)

DCの運営管理機関として登録を受けようとするときには登録申請書を提出する必要があり、登録事項に変更があったときは、その旨を届け出る必要があります。

これまで登録事項には役員の住所が含まれていましたが、金融機関を監督する類似の業法において、現在は登録事項から削除していることから運営管理機関の登録においても「役員の住所」を登録事項から削除しました。

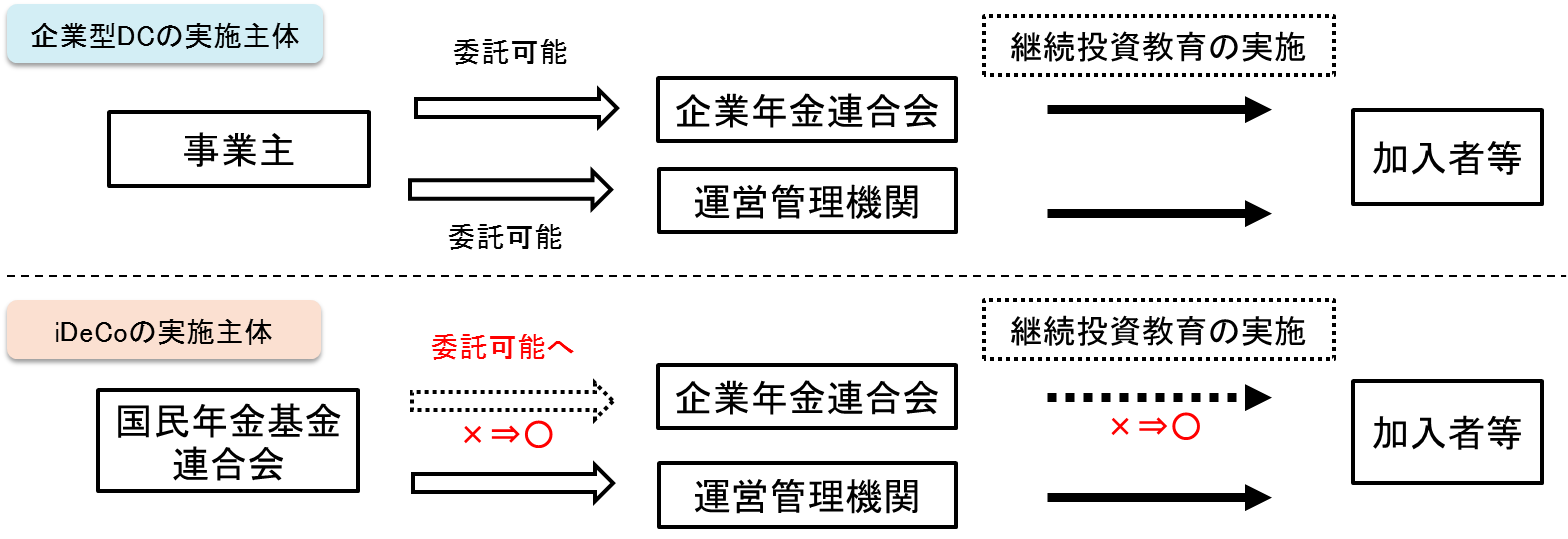

◇iDeCo継続投資教育の企業年金連合会への委託(2020年6月5日施行)

企業型DCを実施する事業主は、継続投資教育を行うことが努力義務として課されていますが、この継続投資教育の実施を企業年金連合会や運営管理機関に委託することができます。

iDeCoを実施する国民年金基金連合会も継続投資教育を行うことが努力義務として課されており、この継続投資教育の実施を運営管理機関に委託できますが、企業年金連合会には委託することができませんでした。

企業年金連合会が提供するオンライン教材などをiDeCoの加入者等も利用できるようにするなど、効果的な継続投資教育を可能とするため、国民年金基金連合会も企業年金連合会に継続投資教育の実施を委託することができるようになりました。

関係法令(2020年6月5日施行関係)

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う関係政令の整備に関する政令(令和2年政令第178号)[84KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う関係政令の整備に関する政令(令和2年政令第178号)≪新旧対照条文≫[196KB]

- 確定拠出年金運営管理機関に関する命令の一部を改正する命令(令和2年内閣府・厚生労働省令第8号)[153KB]

通知等(2020年6月5日施行関係)

- 「年金制度の機能強化のための国民年金法等の一部を改正する法律」の公布について(保発0605第1号・年発0605第4号)[150KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う関係政省令の公布について(年発0605第7号)[146KB]

◇中小企業向け制度(簡易型DC・iDeCoプラス)の対象範囲の拡大(2020年10月1日施行)

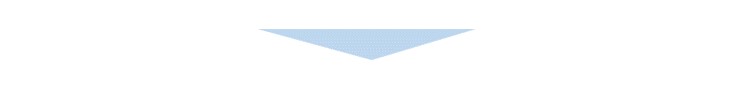

中小企業向けに設立手続を簡素化した「簡易企業型年金(簡易型DC)」や、企業年金の実施が困難な中小企業がiDeCoに加入する従業員の掛金に追加で事業主掛金を拠出することができる「中小事業主掛金納付制度(iDeCoプラス)」について、制度を実施可能な従業員規模を100人以下から300人以下に拡大しました。

簡易型DC

【簡易型DCの実施要件】

| 項目 | 簡易型 | 通常の企業型 |

|---|---|---|

| 制度の対象者 | 適用対象者を厚生年金被保険者全員に固定 ※職種や年齢等によって加入是非の判断は不可 |

厚生年金被保険者 ※職種や年齢等によって加入是非の判断は可能 |

| 拠出額 | 定額 | 定額、定率、定額+定率のいずれかを選択 |

| マッチング拠出 | 選択肢は1つでも可 | 2つ以上の額から選択 |

| 商品提供数 | 2本以上35本以下 | 3本以上35本以下 |

| 従業員規模 | 300人以下 | 人数制限なし |

制度をパッケージ化することにより、 (1)導入時に書類の簡素化、(2)規約変更時の承認事項の一部を届出事項に簡素化、(3)業務報告書の簡素化 ができるようになりました。

中小事業主掛金納付制度(iDeCoプラス)

【中小事業主掛金納付制度(iDeCoプラス)の実施要件】

| 項目 | 内容 |

|---|---|

| 事業主の条件 | 企業型確定拠出年金、確定給付企業年金及び厚生年金基金を実施していない事業主であって、従業員300人以下の事業主 ※従業員とは厚生年金被保険者をいう |

| 労使合意 | 中小事業主掛金を拠出する場合に労働組合等の同意が必要 |

| 拠出の対象者 | iDeCoに加入している従業員のうち、中小事業主掛金を拠出することに同意した者 ※ただし、iDeCoに加入している者のうち一定の資格を定めることも可能 |

| 拠出額 | 定額 ※資格に応じて額を階層化することは可能 |

【中小事業主掛金相当額(iDeCoプラス)の仕組み】

iDeCoプラスの概要については「iDeCo公式サイト」をご参照ください。

[外部リンク]iDeCo公式サイト iDeCo+(イデコプラス)とは

◇企業型DCの規約変更手続の見直し(2020年10月1日施行)

企業型DCにおいては、規約変更について労使合意を得てから地方厚生(支)局長の承認を受ける必要がありますが、その変更が、

『「軽微」である場合は、労使合意が必要ですが、届出のみで可』、

『「特に軽微」である場合は、労使合意が不要で、届出のみで可』とされていました。

この企業型DCの規約変更の届出の手続を一部簡素化し、軽微な変更・特に軽微な変更のうち、省令で定めるものについては、届出を不要としました。

例)資産管理機関の名称及び住所の変更

関係法令(2020年10月1日施行関係)

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行期日を定める政令(令和2年政令第293号)[22KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う厚生労働省関係省令の整備等に関する省令(令和2年厚生労働省令第164号)[57KB]

通知等(2020年10月1日施行関係)

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行期日を定める政令の公布について(年発0916第2号)[79KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う厚生労働省関係省令の整備等に関する省令の公布について(年発0930第38号)[84KB]

- 「確定拠出年金制度について」の一部改正について(年発0930第29号)[1.9MB]

- 「確定拠出年金の企業型年金に係る規約の承認基準等について」の一部改正について(年企発0930第3号)[1.8MB]

- 確定拠出年金Q&Aの改定について(令和2年9月30日付け事務連絡)[2.6MB]

◇iDeCoの脱退一時金の受給要件の見直し(2021年4月1日施行)

iDeCoの中途引き出し(=脱退一時金の受給)が例外的に認められているのは、通算の掛金拠出期間が3年以下であることや、資産額が少額であることなどの一定の要件を満たした場合に限られています。

2021年4月からは、通算の掛金拠出期間の要件が3年以下から5年以下へ拡大されます。

関係法令(2021年4月1日施行関係)

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う関係政令の整備等に関する政令(令和2年政令第369号)[46KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の一部の施行に伴う関係政令の整備等に関する政令(令和2年政令第369号)≪新旧対照条文≫[73KB]

通知等(2021年4月1日施行関係)

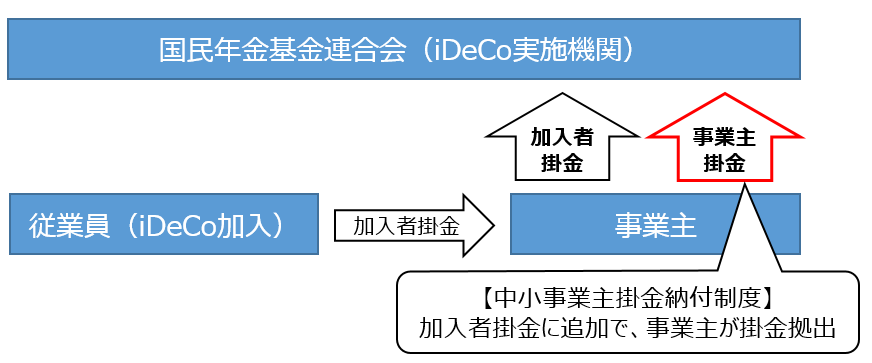

◇運用の方法の除外方法の改善(2021年7月28日施行)

運営管理機関が提示している運用の方法(運用商品)を除外するには、除外しようとする運用の方法に運用の指図を行っている加入者等の3分の2以上の同意を得る必要があります。

これまで3分の2以上の同意を得られて除外することが決定した運用の方法は、新たに購入することが停止されるとともに、加入者等が既に保有している運用の方法を売却する必要がありました。

運用の方法を除外する際、既に保有している運用の方法を売却する取扱いは、例えば、手数料などで除外対象の運用の方法が同種の他の運用の方法よりも劣っている場合には、望ましくない運用の方法を保有し続けることを避けるという点では、適当であると言えます。

一方、例えば、労使の協議を踏まえて商品構成を見直し、同種の運用の方法の本数を減らして代わりにリスク・リターン特性の異なる運用の方法を追加する場合等は、既に保有している運用の方法を売却しない取扱いが適当な場合も考えられます。

こうした点を踏まえ、運用の方法の除外方法として、保有している運用の方法を売却せずに新規購入のみを停止する除外を行うこともできるよう、対応の選択肢を追加しました。(確定拠出年金制度について(平成13年8月21日年発第213号) 別紙 第6)

◇同意取得手続が不要とされる場合の運用の方法の除外の追加(2021年7月28日施行)

運用の方法の除外について、次の事由により運用の方法を除外しようとするときは、運用の指図を行っている加入者等の同意取得が不要とされています。(確定拠出年金法第26条第1項ただし書、確定拠出年金法施行規則第20条の2)

(1) 運用の方法に係る契約の相手方が欠けたこと

(2) 運用の方法が投資法人の発行する投資証券等の場合にあっては、当該投資法人が登録の取消しを受けたこと

(3) 運用の方法に係る契約の相手方について破産手続開始の決定があったこと

(4) 運用の方法が投資信託の受益証券の場合にあっては、投資信託約款の規定により信託契約期間を変更して償還(以下「繰上償還」という。)されたこと

このうち、(4)の投資信託の受益証券が繰上償還される場合については、「投資信託及び投資法人に関する法律」(昭和26年法律第198号)の規定に基づき所要の手続を経て償還されることから、運営管理機関の判断によることなく、当該運用の方法の提供を停止せざるを得ないため、運用の指図を行っている加入者等の同意を取得することなく運用の方法から除外することを可能としています。

信託商品についても、投資信託と同様に、信託約款の規定に基づき終了して償還される場合は、運営管理機関の判断によることなく、当該運用商品の提示を停止せざるを得ないため、運用の指図を行っている加入者等の同意を取得することなく運用の方法から除外することを可能とします。

◇企業型DCにかかる業務報告書の見直し(2022年3月1日施行)

企業型DCを実施する事業主は、事業年度ごとに、その企業型DCに係る業務報告書を確定拠出年金法施行規則(平成13年厚生労働省令第175号)様式第7号により作成し、毎事業年度終了後3月以内に地方厚生(支)局長に提出することとしていました。

2022年3月1日以後に終了する事業年度に係る業務報告書からは、以下(1)~(9)の事項について、企業型記録関連運営管理機関(企業型RK)を通じて、電磁的方法により厚生労働大臣に提出することとしました。

(1) 企業型年金規約に係る承認番号

(2) 厚生年金適用事業所の名称

(3) 事業年度

(4) 企業型年金加入者等の状況

(5) 事業主掛金及び企業型年金加入者掛金の状況

(6) 返還資産額の状況

(7) 個人別管理資産の状況

(8) 指定運用方法の状況

(9) 企業型年金加入者の資格を喪失した者の状況

なお、改正前の業務報告書から削除した事項のうち、「資産の運用に関する基礎的な資料の提供その他の必要な措置の実施状況」(いわゆる継続投資教育)など事業主に課せられた努力義務については、概ね5年に1度程度で地方厚生(支)局からの依頼に基づき、事業主から履行状況を報告していただき、その実施を促していくこととしました。

関係法令(2021年7月28日・2022年3月1日施行関係)

通知等(2021年7月28日・2022年3月1日施行関係)

- 確定拠出年金法施行規則の一部を改正する省令の公布について(年発0728第1号)[124KB]

- 「確定拠出年金制度について」の一部改正について(年発0728第3号)[138KB]

- 「確定拠出年金の企業型年金に係る規約の承認基準等について」の一部改正について(年企発0728第1号)[139KB]

- 確定拠出年金Q&Aの改定について(令和3年7月28日付け事務連絡)[263KB]

- 確定拠出年金の企業型年金に係る業務報告書の見直しについて(年企発0806第2号)[164KB]

- 企業型確定拠出年金の運営状況の確認に係る事務の取扱いについて(年企発0329第1号)[1.1MB]

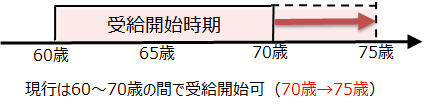

◇受給開始時期の選択肢の拡大(2022年4月1日施行)

2022年4月から、公的年金の受給開始時期の選択肢の拡大に併せて、確定拠出年金(企業型DC・iDeCo)における老齢給付金の受給開始の上限年齢を70歳から75歳に引き上げます。

これによって、確定拠出年金(企業型DC・iDeCo)における老齢給付金は、60歳(加入者資格喪失後)から75歳に達するまでの間で受給開始時期を選択することができるようになります。

(加入者資格喪失後は掛金の拠出ができませんが、受給開始まで(年金で受け取る場合は年金資産がなくなるまで)資産の運用を継続することが可能です。)

~ご確認ください~

1952年4月1日以前に生まれた方は、施行日(2022年4月1日)の前に70歳に達しているため、受給開始の上限年齢は70歳となります。

1952年4月2日以降に生まれた方は、70歳に達した時には受給開始の上限年齢が施行日(2022年4月1日)に75歳に引き上がっているため、受給開始の上限年齢は75歳となります。

◇企業型DC・iDeCoの加入可能年齢の拡大(2022年5月1日施行)

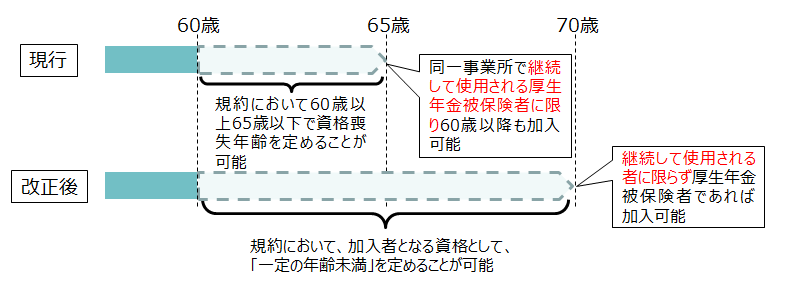

企業型DC

これまで企業型DCでは、60歳未満の厚生年金被保険者を加入者とすることができました。また、60歳以降は、規約に定めがある場合、60歳前と同一事業所で引き続き使用される厚生年金被保険者について65歳未満の規約で定める年齢まで加入者とすることができました。

企業の高齢者雇用の状況に応じたより柔軟な制度運営を可能とするため、2022年5月からは厚生年金被保険者(70歳未満)であれば加入者とすることができるようになります。ただし、企業によって加入できる年齢などが異なります(※)。

※ 規約で定める企業型年金加入者となる一定の資格として、「一定の年齢未満」であることを定めることができ、例えば「60歳未満」を加入者とする、「65歳未満」を加入者とするといったように労使で資格を定めることはできますが、一定の年齢を60歳より低い年齢とすることはできません。

~ご注意ください~

企業型DCの老齢給付金を受給された方は、企業型DCには再加入できません。一方、iDeCoの老齢給付金を受給された方であっても、企業型DCへの加入は可能です。

こちらのチラシもご参照ください。(企業型DCを実施する事業主・従業員の皆さまへ)[484KB]

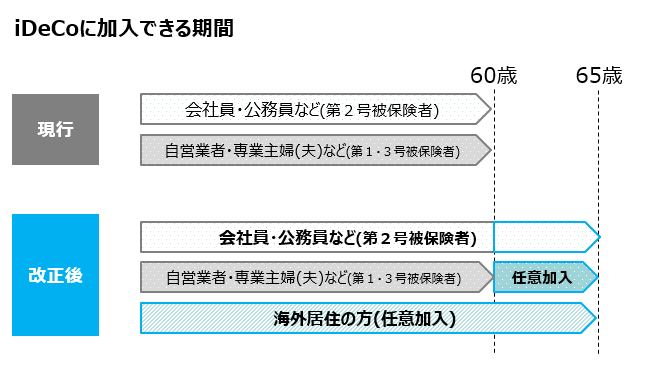

iDeCo

これまでiDeCoでは60歳未満の国民年金被保険者が加入可能でしたが、高齢期の就労が拡大していることを踏まえ、2022年5月からは国民年金被保険者であれば加入可能となります。

60歳以上の方は、国民年金の第2号被保険者又は国民年金の任意加入被保険者であればiDeCoに加入可能となります。

また、これまで海外居住者はiDeCoに加入できませんでしたが、国民年金に任意加入していればiDeCoに加入できるようになります。

※ 国民年金の任意加入被保険者とは、60歳までに老齢基礎年金の受給資格を満たしていない場合や、40年の納付済期間がないため老齢基礎年金を満額受給できない場合などで年金額の増額を希望するときに、60歳以降も国民年金に加入している方です。

詳しくは、以下の日本年金機構のウェブサイトをご覧ください。

[外部リンク]https://www.nenkin.go.jp/service/kokunen/kanyu/20140627-03.html

~ご確認ください~

(第1号・3号被保険者)

国民年金第1号・3号被保険者の方は60歳に達した日に加入者の資格を喪失します。施行日以降に国民年金の任意加入被保険者となりiDeCoに加入するには、受付金融機関(運営管理機関)に手続きをしていただく必要があります。

(第2号被保険者)

・1962年5月1日以前に生まれた方は、施行日(2022年5月1日)の前に60歳に達しているため、60歳に達した日に加入者の資格を喪失します。施行日以降にiDeCoの加入者となるには受付金融機関(運営管理機関)に手続きをしていただく必要があります。

・1962年5月2日以降に生まれた方は、60歳に達したときには、加入可能年齢が引き上がっているため、引き続き加入者となります。掛金の拠出を停止したい方は受付金融機関(運営管理機関)に運用指図者となる手続きをしていただく必要があります。

~ご注意ください~

・iDeCoの老齢給付金を受給された方は、iDeCoには再加入できません。一方、企業型DCの老齢給付金を受給された方であっても、iDeCoへの加入は可能です。

・老齢基礎年金又は老齢厚生年金を65歳前に繰上げ請求された方は、改正によりiDeCoの加入要件を満たした場合であっても、iDeCoに加入することはできません。

※ 特別支給の老齢厚生年金を65歳前の本来の支給開始年齢で受給した方は、iDeCoに加入することができます。ただし、繰上げ請求により特別支給の老齢厚生年金を本来の支給開始年齢より前に受給した方はiDeCoに加入することができません。

こちらのチラシもご参照ください。 (iDeCoの加入者、加入検討中の皆さまへ)[650KB]

◇脱退一時金の受給要件の見直し(2022年5月1日施行)

企業型DCの脱退一時金の受給要件の見直し

これまで、企業型DCの中途引き出し(脱退一時金の受給)が例外的に認められていたのは、個人別管理資産の額が1.5万円以下である方に限られていました。

個人別管理資産の額が1.5万円を超える方は、他の企業型DCやiDeCoなどに資産を移換する必要がありますが、iDeCoに資産を移換した場合、iDeCoの脱退一時金の受給要件を満たしている方であれば、iDeCoの脱退一時金の受給が可能でした。

2022年5月からは、個人別管理資産の額が1.5万円を超える方であっても、iDeCoの脱退一時金の受給要件を満たしている方は、iDeCoに資産を移換しなくても企業型DCの脱退一時金を受給できるようになります。

【改正後の企業型DCの脱退一時金の受給要件】

○個人別管理資産額が1.5万円以下である場合(2022年4月以前と変更なし)

| (1) 企業型DC加入者、企業型DC運用指図者、iDeCo加入者及びiDeCo運用指図者でないこと |

| (2) 個人別管理資産の額が1.5万円以下であること |

| (3) 最後に企業型DCの資格を喪失した日の翌月から6ヶ月を経過していないこと |

○個人別管理資産額が1.5万円を超える場合(2022年5月から追加される要件)

| (1) 企業型DC加入者、企業型DC運用指図者、iDeCo加入者及びiDeCo運用指図者でないこと |

| (2) 最後に企業型DCの資格を喪失した日の翌月から6ヶ月を経過していないこと |

| (3) 60歳未満であること |

| (4) iDeCoに加入できない者であること |

| (5) 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと |

| (6) 障害給付金の受給権者でないこと |

| (7) 企業型DCの加入者及びiDeCoの加入者として掛金を拠出した期間が5年以内であること 又は 個人別管理資産の額が25万円以下であること |

※ 上記(4)の「iDeCoに加入できない者」とは以下の方になります。

・国民年金第1号被保険者であって、保険料の免除を申請している、又は、生活保護法による生活扶助を受給していることにより国民年金保険料の納付を免除されている方

・日本国籍を有しない海外居住の方

※ 上記(5)は、法令上の規定は「20歳以上65歳未満」ですが、脱退一時金を受給するためには「(3)60歳未満であること」にも該当する必要があるため、誤解を与えないよう当ウェブサイトでは「20歳以上60歳未満」と記載しています。

iDeCoの脱退一時金の受給要件の見直し

これまで、iDeCoの中途引き出し(=脱退一時金の受給)が例外的に認められていたのは、国民年金の保険料免除者である方に限られていました。

また、iDeCo加入者が海外に居住して国民年金被保険者(第1・2・3号)に該当しなくなった場合、iDeCoに加入することもできず、保険料免除者に該当することはなく中途引き出しもできませんでした。

2022年5月からは、国民年金被保険者となることができない方で、通算の掛金拠出期間が短いことや、資産額が少額であることなどの一定の要件を満たす場合には、iDeCoの脱退一時金を受給できるようになります。

【改正後のiDeCoの脱退一時金の受給要件】

| (1) 60歳未満であること |

| (2) 企業型DCの加入者でないこと |

| (3) iDeCoに加入できない者であること |

| (4) 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと |

| (5) 障害給付金の受給権者でないこと |

| (6) 企業型DCの加入者及びiDeCoの加入者として掛金を拠出した期間が5年以内であること 又は 個人別管理資産の額が25万円以下であること |

| (7) 最後に企業型DC又はiDeCoの資格を喪失してから2年以内であること |

※ 上記(3)の「iDeCoに加入できない者」とは以下の方になります。

・国民年金第1号被保険者であって、保険料の免除を申請している、又は、生活保護法による生活扶助を受給していることにより国民年金保険料の納付を免除されている方

・日本国籍を有しない海外居住の方

※ 上記(4)は、法令上の規定は「20歳以上65歳未満」ですが、脱退一時金を受給するためには「(1)60歳未満であること」にも該当する必要があるため、誤解を与えないよう当ウェブサイトでは「20歳以上60歳未満」と記載しています。

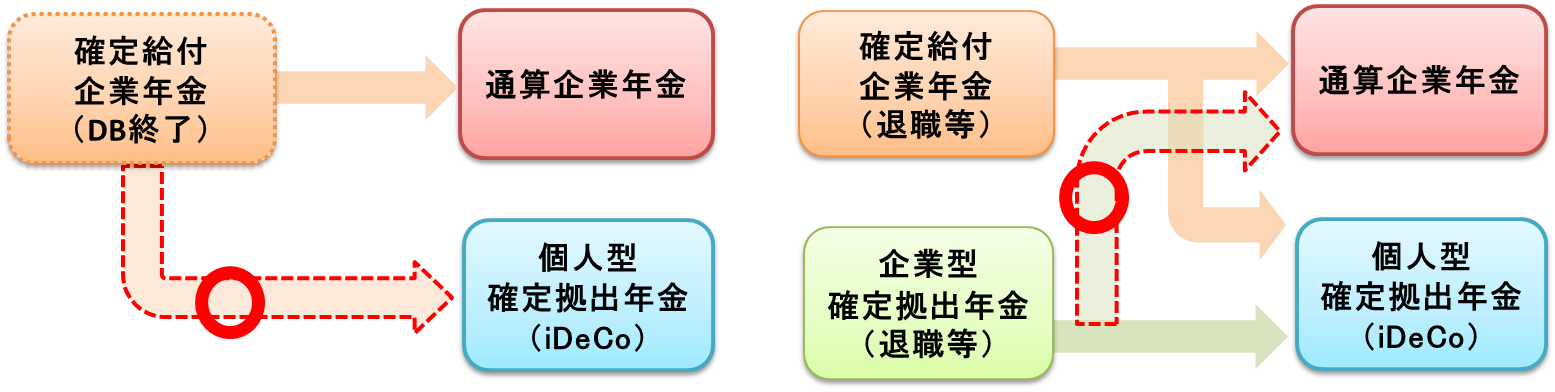

◇制度間の年金資産の移換(ポータビリティ)の改善(2022年5月1日施行)

継続的な老後の所得確保に向けた取組を行いやすい環境づくりのため、これまでに2004年と2016年の法改正で、個人の転職等の際の制度間の資産移換を可能としてきました。

引き続き移換手続きの改善を図り、2022年5月からは、「終了した確定給付企業年金(DB)からiDeCoへの年金資産の移換」と、「加入者の退職等に伴う企業型DCから通算企業年金への年金資産の移換」を可能とします。

※「通算企業年金」とは、退職等によりDBや企業型DCを脱退した人等の年金資産を引き受けて年金通算事業を行う企業年金連合会が、退職者等向けに運用・給付する年金の一つです。詳しくは、以下の企業年金連合会のウェブサイトをご覧ください。

[外部リンク]https://www.pfa.or.jp/tsusan/index.html

こちらのパンフレットもご参照ください。 ([外部リンク]企業年金連合会 通算企業年金のおすすめ)

◇DCの運営管理機関の登録手続きの見直し(2022年5月1日施行)

DCの運営管理機関として登録を受けようとするときには登録申請書を提出する必要があり、登録事項に変更があったときは、その旨を届け出る必要があります。

これまで登録事項には「主要株主(発行済株式の総数又は出資の総額の百分の五以上の株式又は出資を自己又は他人の名義をもって所有している者をいう。)の商号、氏名又は名称、住所、その持株数又は出資額及び発行済株式の総数又は出資の総額に占める当該持株数又は当該出資額の割合」が含まれていましたが、金融機関を監督する類似の業法において、現在は登録事項から削除していることから運営管理機関の登録においても「主要株主又は出資者」を登録事項から削除しました。

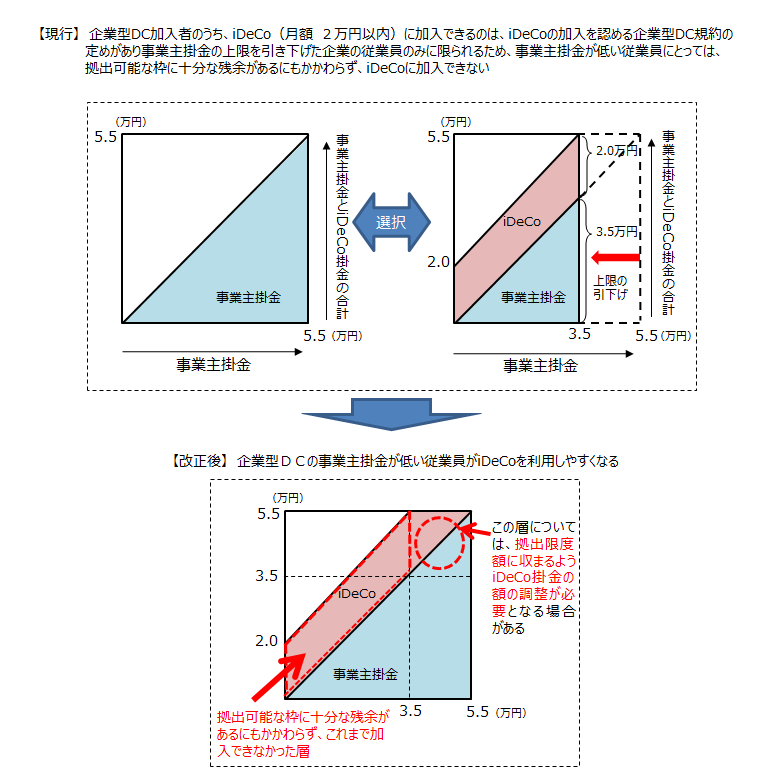

◇企業型DC加入者のiDeCo加入の要件緩和(2022年10月1日施行)

これまで企業型DC加入者のうちiDeCoに加入できたのは、拠出限度額の管理を簡便に行うため、iDeCo加入を認める労使合意に基づく規約の定めがあり、かつ事業主掛金の上限を月額5.5万円から月額3.5万円(確定給付型にも加入している場合は、2.75万円から1.55万円)に引き下げた企業の従業員に限られていました。

2022年10月からは、企業型DCの事業主掛金とiDeCoの掛金との合算管理の仕組みを構築することで、企業型DCの加入者は規約の定めや事業主掛金の上限の引き下げがなくても、iDeCoに原則加入できるようになります。

ただし、企業型DCの事業主掛金額とiDeCoの掛金額は、それぞれ以下の表のとおりであることに留意が必要です。

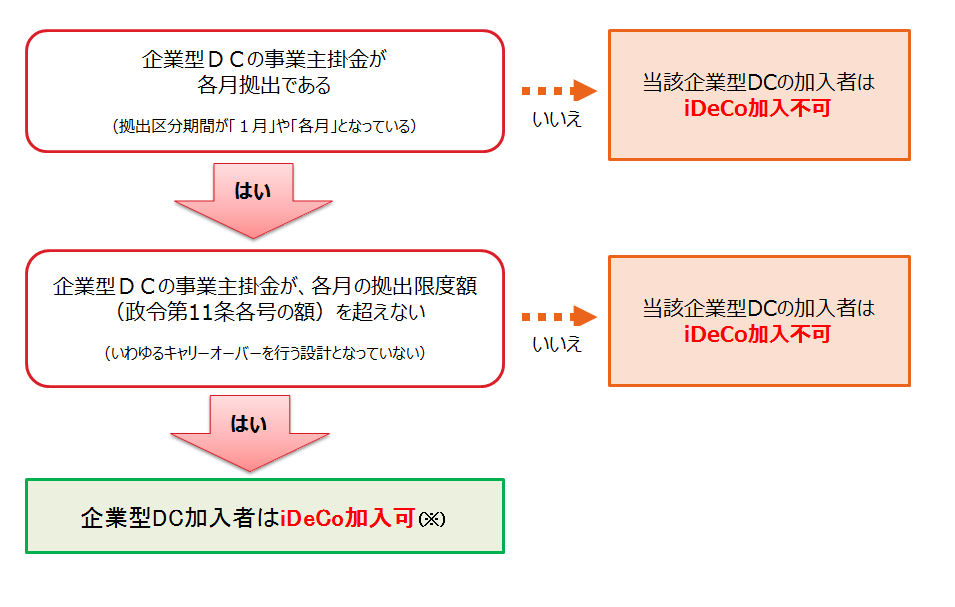

また、企業型DCの加入者掛金の拠出(マッチング拠出)を選択している場合や、企業型DCの事業主掛金とiDeCoの掛金が各月の拠出限度額の範囲内での各月拠出となっていない場合は、iDeCoには加入できません。

企業型DCの事業主掛金が各月の拠出限度額の範囲内での各月拠出となっていない場合は、その旨を企業型年金規約に規定するとともに、企業型記録関連運営管理機関(企業型RK)に通知する必要があります。詳しくは「企業型DC加入者のiDeCo加入の要件緩和に係る対応について」(令和3年8月6日年企発0806第1号)[2.8MB]をご参照ください。

■企業型DCの事業主掛金とiDeCoの掛金の拠出限度額

iDeCoの掛金額は、月額2万円(DB等の他制度にも加入している場合は月額1.2万円)、かつ事業主の拠出額と合算して月額5.5万円(同2.75万円)の範囲内とすることが必要です。

| 企業型DCのみに加入する場合 | 企業型DCとDB等の他制度に加入する場合 | |

|---|---|---|

| 企業型DCの事業主掛金額 | 月額5.5万円 | 月額2.75万円 |

| iDeCoの掛金額 | 月額5.5万円-各月の企業型DCの事業主掛金額 (ただし、月額2万円を上限) |

月額2.75万円-各月の企業型DCの事業主掛金額 (ただし、月額1.2万円を上限) |

※ DB等の他制度にも加入している場合は、5.5万円→2.75万円、3.5万円→1.55万円、2.0万円→1.2万円

■企業型DC加入者のiDeCo加入要件(企業型DCの年単位拠出の取扱い)

企業型DCの事業主掛金とiDeCoの掛金については、平成30年1月から任意に決めた月にまとめて拠出(いわゆる年単位拠出)することも選択可能となっていますが、今回の要件緩和は、事業主掛金とiDeCoの掛金について、各月の拠出限度額の範囲内での各月拠出に限ります。

事業主掛金が各月の拠出限度額の範囲内での各月拠出となっていない場合は、当該企業型DCの加入者はiDeCoに加入することができません。

※ 企業型DC加入者がiDeCoに加入するには、iDeCoの掛金も各月の拠出限度額の範囲内での各月拠出とする必要があります。

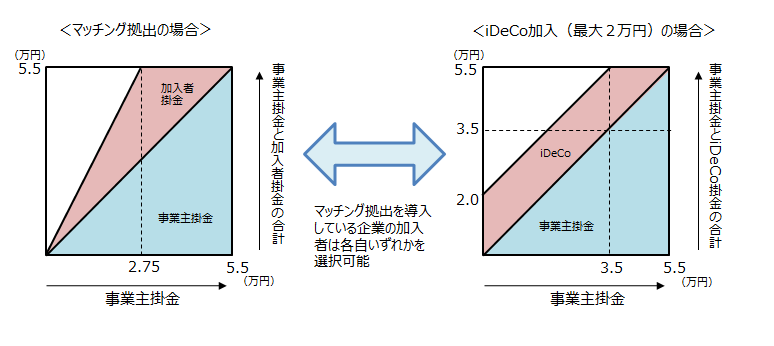

■企業型DC加入者のマッチング拠出とiDeCo加入の選択

マッチング拠出を導入している企業の企業型DC加入者については、マッチング拠出とするかiDeCoに加入するかを加入者ごとに選択できるようになります。

※ DB等の他制度にも加入している場合は、5.5万円→2.75万円、3.5万円→1.55万円、2.0万円→1.2万円

~ご確認ください~

iDeCoの掛金の拠出限度額は、月額5.5万円から各月の企業型DCの事業主掛金を控除した額(2万円を超える場合は月額2万円)が上限になります。(DB等の他制度にも加入している場合は、5.5万円→2.75万円、2万円→1.2万円)

また、2024年12月からは、DB等の他制度ごとの掛金相当額(他制度掛金相当額)を評価し、iDeCoの掛金の拠出限度額は、月額5.5万円から各月の企業型DCの事業主掛金とDB等の他制度掛金相当額の合計額を控除した額(2万円を超える場合は月額2万円)が上限となります。

事業主の拠出額によっては、iDeCoの掛金の上限が小さくなったり、iDeCoの掛金の最低額(5千円)を下回り、掛金を拠出できなくなったりすることがありますので、ご留意ください。

こちらのチラシもご参照ください。(企業型DCを実施する事業主・従業員の皆さまへ)[810KB]

関係法令(2022年4月1日・5月1日・10月1日施行関係)

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の施行に伴う関係政令の整備及び経過措置に関する政令(令和3年政令第229号)[117KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の施行に伴う関係政令の整備及び経過措置に関する政令(令和3年政令第229号)≪新旧対照条文≫[332KB]

- 年金制度の機能強化のための国民年金法等の一部を改正する法律の施行に伴う厚生労働省関係省令の整備等に関する省令(令和3年厚生労働省令第159号)[494KB]

- 確定拠出年金運営管理機関に関する命令の一部を改正する命令(令和4年内閣府・厚生労働省令第5号)[1.5MB]

通知等(2022年4月1日・5月1日・10月1日施行関係)

- 「年金制度の機能強化のための国民年金法等の一部を改正する法律の施行に伴う関係政令の整備及び経過措置に関する政令」の公布について(年発0806第1号)[136KB]

- 企業型DC加入者のiDeCo 加入の要件緩和に係る対応について(年企発0806第1号)[2.8MB]

- ※本通知のうち、「第2 確定拠出年金企業型年金概要書の取扱いの見直し」は令和5年11月1日付けの

- 通知の発出に伴い、廃止しています。最新の通知はこちら[383KB]を参照してください。

- DC掛金の年単位拠出の取扱いに係るQ&A(2022年3月11日時点)[492KB]

- 「年金制度の機能強化のための国民年金法等の一部を改正する法律の施行に伴う厚生労働省関係省令の整備等に関する省令」の公布について(年発0927第2号)[436KB]

- 「確定拠出年金制度について」の一部改正について(年発0927第1号)[221KB]

- 「確定拠出年金の企業型年金に係る規約承認基準等について」の一部改正について(年企発0927第2号)[524KB]

- 確定拠出年金Q&Aの改定について(令和3年9月27日付け事務連絡)[485KB]

- 確定拠出年金の拠出限度額の見直しについて(年企発0927第3号)(一部改正:年企発0121第1号)[1.6MB]

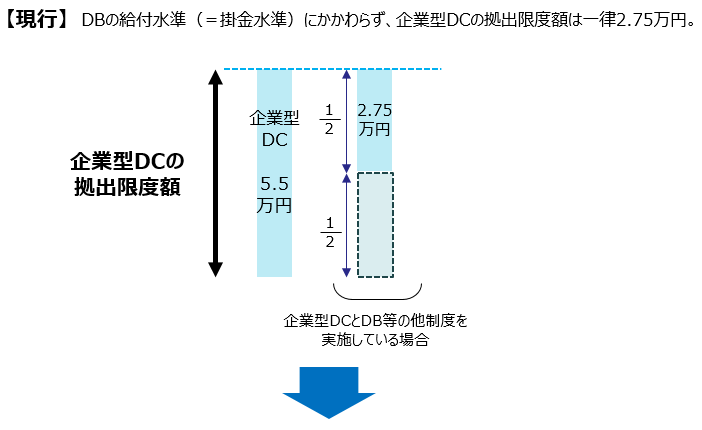

◇企業型DC、iDeCoの拠出限度額にDB等の他制度ごとの掛金相当額を反映(2024年12月1日施行)

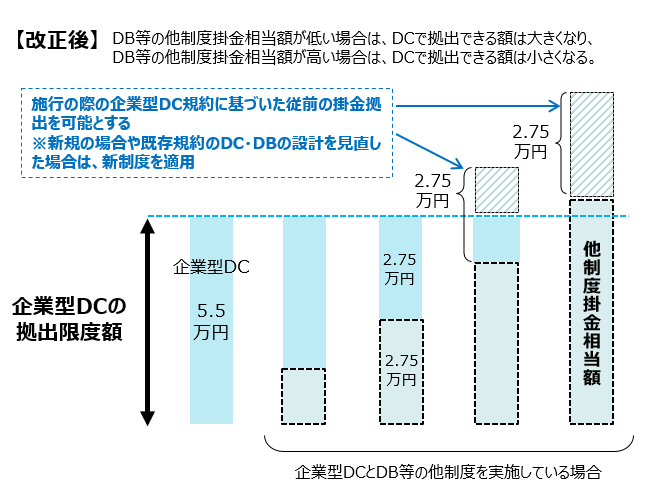

企業型DC、iDeCoの拠出限度額について、全てのDB等の他制度の掛金相当額を一律月額2.75万円と評価している点を見直し、加入者がそれぞれ加入しているDB等の他制度ごとの掛金相当額(他制度掛金相当額)を反映することで、公平できめ細かな算定方式に改善を図ります。

※ 他制度掛金相当額とは、DB等の他制度ごとにその給付水準から企業型DCと比較可能な形で評価したもので、複数のDB等の他制度に加入している場合はその合算となります。DB等の他制度には、公務員の退職等年金給付を含みます。

他制度掛金相当額の算定方法、DCの拠出限度額の見直しに伴うDBの対応については、こちらのページをご覧ください。

■企業型DC拠出限度額の見直し

企業型DCの拠出限度額の算定に当たって、加入者がそれぞれ加入しているDB等の他制度掛金相当額の実態を反映し、公平を図ります。

| 【現行】 | 【見直し内容(2024年12月1日施行)】 | |

|---|---|---|

| 企業型DCのみに 加入する場合 |

月額5.5万円 | 月額5.5万円からDB等の他制度掛金相当額を控除した額 |

| 企業型DCとDB等の他制度に 加入する場合 |

月額2.75万円 (5.5万円から一律2.75万円を控除) |

【企業型DCの拠出限度額の見直しに伴う経過措置】

制度の見直しに当たっては、既に現行制度下で承認を受けた企業型DC規約に基づいて企業型DCを実施している事業主がいることから、施行(2024年12月1日)の際の企業型DC規約に基づいた従前の掛金拠出を可能とする経過措置を設けることとし(「月額5.5万円からDB等の他制度掛金相当額を控除した額」が2.75万円を下回るときは、企業型DCの拠出限度額を2.75万円とする)、施行の際、企業型DCを実施している事業主は、旧制度(現行制度)を適用します。

ただし、施行日以後に新たに企業型DCを実施した場合や企業型DCの事業主掛金の算定方法・DBの給付設計を変更する規約変更を行った場合などに該当したときは、経過措置の適用を終了し、新制度が適用されます。

また、月額2.75万円を超えて企業型DCの事業主掛金を拠出しようとする場合も経過措置の適用は終了し、新制度が適用されます。

※ 新制度を適用する場合は、企業型年金規約の変更と企業型記録関連運営管理機関(企業型RK)への通知が必要です。

こちらのチラシもご参照ください。

企業型DCを実施する事業主・従業員の皆さまへ[810KB]

DB等の他制度に加入している方へ(公務員を含む)[577KB]

■企業年金に加入する者のiDeCoの拠出限度額の見直し

iDeCoの拠出限度額の算定に当たって、全てのDB等の他制度の掛金相当額を一律評価している現状を改め、加入者がそれぞれ加入しているDB等の他制度ごとの掛金相当額の実態を反映するとともに、上限を月額2万円に統一し、企業年金(企業型DC、DB等の他制度)に加入する者の拠出限度額について公平を図ります。

| 国民年金第2号被保険者 | 2022年10月1日~ | 2024年12月1日~ |

|---|---|---|

| (1)企業型DCのみに加入 | 月額5.5万円-各月の企業型DCの事業主掛金額 (ただし、月額2万円を上限) |

月額5.5万円 -(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額) (ただし、月額2万円を上限) |

| (2)企業型DCと、 DB等の他制度に加入 |

月額2.75万円-各月の企業型DCの事業主掛金額 (ただし、月額1.2万円を上限) |

|

| (3)DB等の他制度のみに加入 (公務員を含む) |

月額1.2万円 |

企業年金に加入する者のiDeCoの拠出限度額は、「月額2万円、かつ、事業主の拠出額(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額)との合計が月額5.5万円の範囲内」となり、事業主の拠出額が3.5万円を超えると、その分、iDeCoの拠出限度額は2万円から減ることとなります。

【iDeCo掛金の年単位拠出の取扱い】

企業型DCに加入する者<(1)・(2)>は2022年10月1日から、(3)のDB等の他制度のみに加入する者(公務員を含む)は2024年12月1日から、iDeCoの掛金の拠出方法が「月単位拠出」のみ可能となります。

最終的には、iDeCoの掛金については「年単位拠出」が可能である者は、事業主の拠出がない「国民年金第1号被保険者」、「企業型DC、DB等の他制度のいずれにも加入していない国民年金第2号被保険者」、「国民年金第3号被保険者」の3区分となります。

こちらのチラシもご参照ください。

DB等の他制度に加入している方へ(公務員を含む)[577KB]

企業年金を実施する事業主の皆さまへ(iDeCoに加入する従業員からご相談をうけた場合)[402KB]

企業年金を実施する事業主の皆さまへ(iDeCoに新たに加入しようとする従業員からご相談をうけた場合)[429KB]

企業型DCの事業主掛金とiDeCoの掛金の拠出限度額

上記の見直しを図ることにより、2024年12月からの企業型DCとiDeCoの掛金の拠出限度額は下表のとおりとなります。

企業型DCの事業主掛金額とDB等の他制度掛金相当額によっては、この見直しによりiDeCoの掛金の上限が小さくなったり、iDeCoの掛金の最低額(5千円)を下回り、掛金を拠出できなくなったりすることがありますので、ご留意ください。

【改正前】

| 企業型DCのみに加入する場合 | 企業型DCとDB等の他制度に加入する場合 | |

|---|---|---|

| 企業型DCの事業主掛金額 | 月額5.5万円 | 月額2.75万円 |

| iDeCoの掛金額 | 月額5.5万円-各月の企業型DCの事業主掛金額 (ただし、月額2万円を上限) |

月額2.75万円-各月の企業型DCの事業主掛金額 (ただし、月額1.2万円を上限) |

【改正後】

【改正後】

| 企業型DCのみに加入する場合 | 企業型DCとDB等の他制度に加入する場合 | |

|---|---|---|

| 企業型DCの事業主掛金額 | 月額5.5万円-DB等の他制度掛金相当額(経過措置あり) | |

| iDeCoの掛金額 | 月額5.5万円-(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額) (ただし、月額2万円を上限) |

|

■iDeCoの掛金を拠出できなくなった場合の脱退一時金の受給について

上記の見直しにより、DB等の他制度に加入する者(企業型DCに加入する者を除く。)は、DB等の他制度掛金相当額によっては、iDeCoの掛金の上限が小さくなったり、iDeCoの掛金の最低額(5千円)を下回り、掛金を拠出できなくなることがあります。

iDeCoの掛金を拠出できなくなった場合(5.5万円からDB等の他制度掛金相当額を控除した額が、iDeCoの掛金の最低額を下回る場合)は、資産額が一定額(25万円)以下である等の脱退一時金の支給要件を満たした場合に脱退一時金を受給することができるようになります。

※ 企業型DCに加入する者も、5.5万円から各月の企業型DCの事業主掛金とDB等の他制度掛金相当額を控除した額が、iDeCoの掛金の最低額を下回る場合はiDeCoに掛金を拠出できなくなりますが、iDeCoの個人別管理資産を企業型DCに移換し、運用を継続することができるため、企業型DCに加入する場合は脱退一時金を受給することはできません。

【2024年12月以降のiDeCoの脱退一時金受給要件】

| (1) 60歳未満であること |

| (2) 企業型DCの加入者でないこと |

| (3) iDeCoに加入できない者であること |

| (4) 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと |

| (5) 障害給付金の受給権者でないこと |

| (6) 企業型DCの加入者及びiDeCoの加入者として掛金を拠出した期間が5年以内であること 又は 個人別管理資産の額が25万円以下であること |

| (7) 最後に企業型DC又はiDeCoの資格を喪失してから2年以内であること |

※ 上記(3)の「iDeCoに加入できない者」とは以下の方になります。

・国民年金第1号被保険者であって、保険料の免除を申請している、又は、生活保護法による生活扶助を受給していることにより国民年金保険料の納付を免除されている方

・日本国籍を有しない海外居住の方

・DB等の他制度に加入する者(企業型DCに加入する者を除く。)であって、5.5万円からDB等の他制度掛金相当額を控除した額がiDeCoの掛金の最低額を下回る方

■iDeCo加入時等の事業主証明書の廃止等

企業型DCの事業主掛金とiDeCoの掛金の合算管理の仕組みにDB等の他制度掛金相当額を併せて管理することにより、iDeCoの実施主体である国民年金基金連合会は、毎月、企業年金の加入状況を確認できることになるため、現在、事業主が行う、

(1)従業員のiDeCo加入時・転職時における企業年金の加入状況に関する事業主証明書の発行

(2)年1回の現況確認

は2024年12月から廃止します。

関係法令(2024年12月1日施行関係)

- 確定拠出年金法施行令及び公的年金制度の健全性及び信頼性の確保のための厚生年金保険法等の一部を改正する法律の施行に伴う経過措置に関する政令の一部を改正する政令(令和3年政令第244号)[72KB]

- 確定拠出年金法施行令及び公的年金制度の健全性及び信頼性の確保のための厚生年金保険法等の一部を改正する法律の施行に伴う経過措置に関する政令の一部を改正する政令(令和3年政令第244号)≪新旧対照条文≫[130KB]

- 確定拠出年金における他制度掛金相当額及び共済掛金相当額の算定に関する省令(令和3年厚生労働省令第150号)[109KB]

- 確定拠出年金法施行規則等の一部を改正する省令(令和4年厚生労働省令第13号)[764KB]

通知等(2024年12月1日施行関係)

- 「確定拠出年金法施行令及び公的年金制度の健全性及び信頼性の確保のための厚生年金保険法等の一部を改正する法律の施行に伴う経過措置に関する政令の一部を改正する政令」及び「確定拠出年金における他制度掛金相当額及び共済掛金相当額の算定に関する省令」の公布について(年発0901第1号)[349KB]

- 確定拠出年金における他制度掛金相当額及び共済掛金相当額の算定方法について(年企発0901第2号)[200KB]

- 「確定拠出年金法施行規則等の一部を改正する省令」の公布について(年発0121第1号)[408KB]

- 「確定拠出年金制度について」の一部改正について(年発0121第2号)[130KB]

- 「確定拠出年金の企業型年金にかかる規約承認基準等について」の一部改正について(年企発0121第2号)[128KB]

- 確定拠出年金の拠出限度額の見直しについて(年企発0927第3号)(一部改正:年企発0121第1号)[1.6MB]

- 確定拠出年金Q&Aの改定について(令和4年5月31日付け事務連絡)[205KB]

- 確定拠出年金の拠出限度額の見直し(令和6年12月施行)に係る規約変更事務の取扱いに関する参考資料の送付について(令和5年10月16日付け事務連絡)[262KB]

- 確定拠出年金企業型年金概要書の取扱いの見直しについて(年企発1101第1号)[383KB]